Realizar una subrogación de hipoteca –es decir, llevarse la hipoteca a otro banco– no solo es una buena opción para mejorar las condiciones de tu préstamo. Además, esta operación te permitirá ganar en seguridad, ya que uno de los cambios que te permite realizar es modificar el interés que pagas de uno variable a uno fijo.

Ahora bien, para saber si la operación te sale a cuenta, debes tener en cuenta dos cosas: la primera, si el banco al que te quieres marchar mejora considerablemente tus condiciones actuales; y la segunda, cuáles son los gastos y comisiones de la operación.

Para que lo tengas claro, desde Kelisto analizan para ti las mejores ofertas para subrogar tu hipoteca y te explicamos cuáles son los gastos que deberás afrontar si quieres ser infiel a tu banco.

Subrogación de hipotecas variables: ¿cuáles son las mejores ofertas?

El banco digital MyInvestor –que también lidera el ranking de mejores hipotecas variables de Kelisto- es también la mejor opción si lo que buscas es realizar una subrogación de hipoteca variable. Con su oferta conseguirás un interés fijo inicial del 0,99% durante los 12 primeros meses, que luego se convertirá en un variable de euríbor+0,69%.

Además, esta oferta destaca porque no tiene comisiones (ni de apertura ni de cancelación anticipada) y te exime de pagar todos los gastos de formalización (incluida la tasación de la vivienda). Sus puntos débiles residen en que solo te permitirá pedir hasta un 70% del valor de tasación de la casa que quieras comprar (lo habitual es llegar hasta el 80%) y que deberás acreditar unos ingresos mínimos de 4.000 euros al mes (entre uno o dos titulares).

Tras la propuesta de MyInvestor, las mejores ofertas de subrogación de hipotecas variables están en Openbank, la banca online de Banco Santander (con un interés de e+0,79%, siempre que no pidas más del 50% del valor de tasación de tu futura casa), y Caja de Ingenieros (e+0,89% para quienes no pidan más del 60%).

Subrogación de hipotecas fijas: ¿cuáles son las mejores ofertas?

Si lo que buscas es llevarte tu hipoteca fija a otro banco, o cambiar el interés de tu actual préstamo por uno que no dependa de los vaivenes del euríbor, la mejor propuesta que encontrarás también está en MyInvestor, aunque solo para quienes necesiten un plazo de amortización de entre 10 y 25 años. En las hipotecas fijas, con ofertas de subrogación, el interés también varía en función del plazo de devolución:

- 1,09% (a 10 y 15 años),

- 1,39% (a 20 años),

- 1,49% (a 25 años).

Con la hipoteca fija para subrogación de MyInvestor no pagarás comisiones de apertura ni de la cancelación anticipada, aunque solo podrás pedir hasta el 70% del valor de tasación de tu vivienda y tendrás que acreditar unos ingresos mínimos de 4.000 euros al mes (de forma individual o conjunta).

En caso de que busques una buena oferta para la subrogación de hipoteca fija a 30 años, la mejor propuesta es la de Openbank. La entidad te cobrará un interés del 1,65% siempre que no necesites pedir más del 50% del valor de tu próximo hogar. De no ser así, te tocaría pagar un 1,75% (hasta el 70%) o un 1,85% (hasta el 80%).

¿Qué gastos conlleva la subrogación de hipoteca?

Subrogar una hipoteca en busca de mejores condiciones conlleva una serie de gastos que se pueden clasificar en tres categorías:

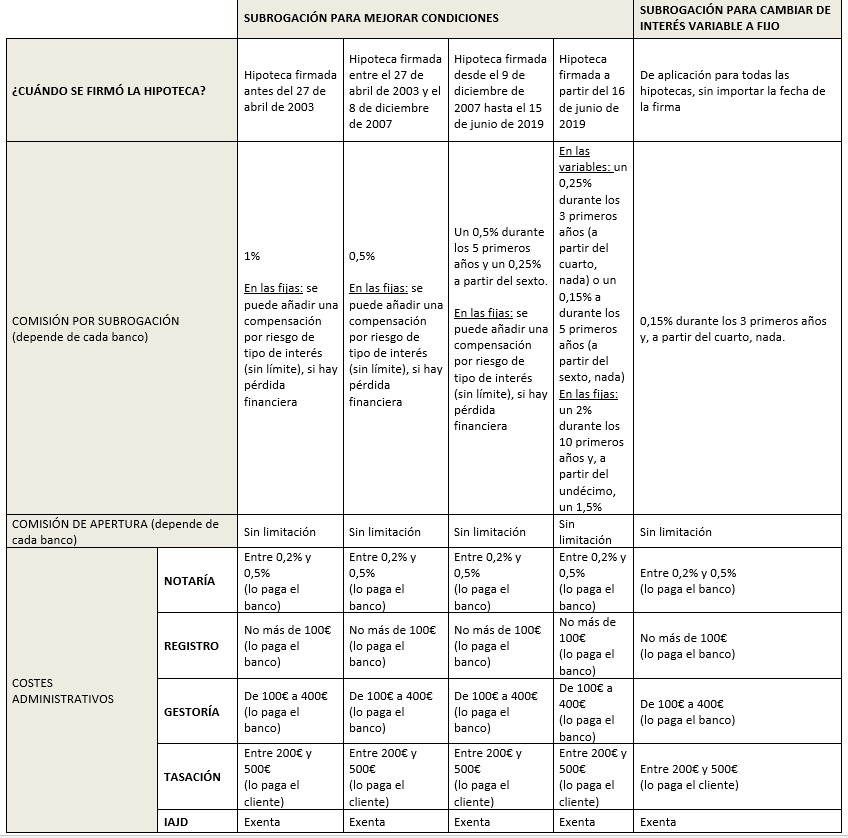

- La comisión por subrogación: depende de cada banco (algunos la cobran y otros no) y tiene límites fijados por ley, aunque esos topes dependen de si tienes una hipoteca a tipo fijo o una a tipo variable.

- La comisión de apertura: aunque no es muy frecuente, algunos bancos podrían cobrártela cuando te mudes con ellos.

- Los costes administrativos: son los gastos de notario, Registro de la Propiedad, gestoría y tasación. Hasta que entró en vigor la nueva ley hipotecaria, estos costes tenían que ser abonados por el consumidor, pero con la nueva normativa, el cliente ya solo tiene que pagar la tasación (el resto son responsabilidad del banco).

Todos estos gastos, además, varían en función de tres cuestiones:

- ¿Para qué vas a usar la subrogación? Los límites fijados por ley no son iguales si usas la subrogación para mejorar tus condiciones que si la quieres para pasar de un tipo variable a un tipo fijo.

- ¿Cuándo se firmó la hipoteca? Dependiendo de la fecha en la que firmaste tu préstamo, la normativa vigente sería una u otra.

- ¿Qué comisiones cobra tu banco por subrogación? Aunque muchos bancos cobran por este tipo de operaciones, como en todo, hay excepciones.

En la tabla que verás a continuación podrás consultar, con todo detalle, los gastos y comisiones vinculados a la subrogación de hipoteca en función del trámite y de cuándo firmaras tu préstamo: